오리온·코스맥스…현지화 성공 사례도

한때 국내 기업에 중국은 ‘기회의 땅’이었다. 지리적으로 가까운 데다 탄탄한 내수 시장을 갖춘 덕분에 너도나도 중국 시장에 진출했다.

하지만 기대와 달리 중국 시장에서 쓴맛을 보면서 ‘탈중국’에 나서는 기업이 급증했다. 롯데, 신세계 등 대형 유통사뿐 아니라 현대차 같은 글로벌 완성차 업체조차 중국 시장에서 고전을 면치 못했다. 물론 각종 악조건 속에서도 정면돌파 전략을 내세운 덕분에 중국 시장에서 승승장구하는 기업도 적잖다. 중국의 값싼 노동력을 활용해 제품을 만들어 제3국으로 수출하던 과거 전략에서 벗어나, 기술력을 앞세워 현지 고객 수요를 충족하는 방식으로 중국 시장을 공략 중이다. 중국 시장에 진출한 한국 기업 성적표를 들여다본다.

화장품 ODM 업체 코스맥스는 중국 시장 투자를 계속 늘리는 중이다. 사진은 코스맥스 중국 상하이 사옥. (코스맥스 제공)

롯데·신세계 中 시장서 철수

현대차그룹 점유율 급감

중국 시장에서 가장 고전한 기업으로 롯데를 빼놓을 수 없다. 롯데쇼핑은 글로벌 유통 기업 도약을 목표로 2007년 중국 시장에 야심 차게 진출했다. 톈진과 웨이하이, 청두, 선양 등지로 점포를 계속 확장했다. 롯데마트는 2008년 중국 진출 이후 점포를 110여개까지 늘렸다.

하지만 사업은 순조롭지 않았다. 2017년 시작된 중국의 사드(고고도미사일방어체계·THAAD) 보복 조치로 사업에 어려움을 겪으면서 2018년 중국 사업 철수를 선언했다. 이후 대대적인 현지 매장 정리 수순에 돌입했다. 롯데마트는 2018년 8월 상하이, 베이징점포 법인을 매각하고, 그해 9월에는 심양, 중경 점포를 폐점해 중국에서 운영 중인 점포가 단 한 곳도 없다. 롯데백화점 역시 모든 점포를 정리한 상태다. 신세계 이마트도 2017년 중국 시장에서 완전 철수하면서 일찌감치 손을 뗐다.

글로벌 ‘톱3’ 완성차 업체로 등극한 현대차그룹 역시 중국 시장에서는 좀처럼 힘을 쓰지 못한다. 중국자동차공업협회에 따르면 한때 10%를 넘었던 현대차·기아의 중국 시장점유율은 사드 사태, 코로나19 등 악재가 맞물리면서 지난해 1.6%까지 떨어졌다. 독일차(17.8%), 일본차(14.5%)는 물론이고 중국과 무역 분쟁을 벌이는 미국(8.8%)에도 크게 뒤지는 수치다.

중국 시장 판매 부진이 이어지면서 현대차·기아는 중국 내 생산공장도 다수 정리했다. 현대차는 2021년 베이징1공장을 매각했고 충칭공장 역시 3000억원을 받고 팔았다. 창저우공장은 연내 매각 예정이다. 현대차는 현재 베이징 2, 3공장만 운영 중이다. 기아는 장쑤성 옌청1공장을 2019년 정리하고 지금은 2, 3공장만 운영한다.

그럼에도 현대차그룹은 중국 시장을 포기하지 않겠다는 입장이다. 중국은 지난해 자동차 판매량이 2518만대로 세계 최대 규모다. 전기차, 하이브리드차 등 신에너지차량 판매량은 2022년 대비 37.9% 증가한 949만5000대에 달할 정도로 성장세가 가파른 만큼 놓치기 힘든 시장이다.

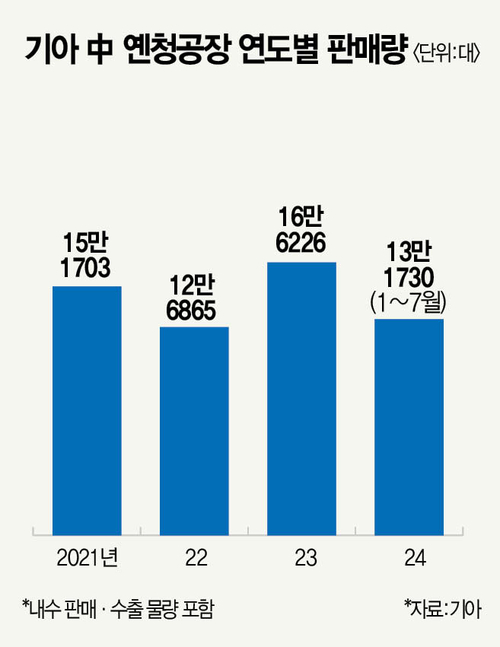

올해는 그나마 분위기가 좋아졌다. 사업 전략을 바꾼 덕분이다. 기아는 지난해 말 옌청공장을 수출 전진기지로 전환했다. 판매가 부진한 중국 내수용 차량 대신 신흥 시장 수출 물량을 늘려 공장 가동률을 끌어올리는 전략이다.

기아 중국법인인 ‘기아기차유한공사(KCN)’는 올 들어 7월까지 누적 13만1730대를 중국 내수, 수출을 통해 판매했다. 전년 동기 대비 66.5% 증가한 실적이다. 기아 중국법인은 기존 수출국 50여개국에 더해 중동, 중남미까지 대상을 넓혀 총 76개국으로 자동차를 수출한다. 덕분에 올 2분기 기아 중국법인은 44억원 영업이익을 내며 2019년 2분기 이후 오랜만에 흑자로 돌아섰다.

기아 중국법인 실적이 살아난 것은 중국 현지화 전략도 한몫했다는 평가다. 올해 기아 중국법인이 판매한 베스트셀링카는 소형 스포츠유틸리티차량(SUV)인 ‘KX3’다. 국내 시장 모델명인 ‘셀토스’에서 이름을 바꾸고 외관, 성능을 중국 시장에 맞춰 조율하는 등 철저히 현지화했다. 덕분에 올 들어 7월까지 3만727대 팔렸다.

기아뿐 아니라 완성차 부품 업체인 HL만도 역시 중국 시장에서 펄펄 날고 있다. 핵심 고객인 현대차의 중국 판매가 줄자 HL만도는 중국 현지 업체를 공략하기 시작했다. 중국 전기차 시장이 급성장하는 걸 눈여겨보고 지리차, 니오, 창청자동차, 창안자동차, 베이징자동차 등 중국의 여러 전기차 업체를 고객사로 확보했다.

덕분에 HL만도의 지난해 중국 시장 매출은 2조3068억원으로 한국(3조7273억원) 다음으로 높은 수준이다. 올 상반기 매출도 1조원을 넘어섰다. 유지웅 다올투자증권 애널리스트는 “HL만도가 중국 현지 업체에 완성차 레벨2 통합제어시스템(DCU) 대부분을 공급한다. 중장기적으로 중국 현지 업체와 파트너십이 지속될 것”이라고 분석했다.

오리온 中 매출 1조 넘어

코스맥스도 현지화 성공

롯데 같은 유통사들이 중국 시장에서 고전했지만 오리온 등 식품 업체들은 오히려 승승장구하는 모습이다.

오리온은 국내 식품 업체 중 중국에서 가장 성공한 업체로 손꼽힌다. 오리온은 1993년 처음으로 중국 시장에 진출한 뒤 초코파이, 스윙칩, 오!감자, 예감, 고래밥 등을 현지화해 인기몰이 중이다. 지난해 중국 시장 매출만 1조1790억원으로 그룹 전체 매출의 40%를 차지한다. 영업이익도 2210억원에 달한다. 중국 현지 마트에서는 오리온의 중국명인 ‘하오리요우(好麗友·좋은 친구)’ 제품을 쉽게 찾아볼 수 있다.

오리온 성공 비결은 현지화다. 중국 현지 인력을 활용하는 것은 물론이고 식자재, 마케팅 등 모든 분야에서 철저한 현지화 전략을 구사 중이다.

초코파이의 경우 중국인이 좋아하는 붉은색 패키지에 한국의 정(情) 대신 공자 사상에 맞는 인(仁)을 새겼다. 중국법인 매출 1위 제품인 ‘야투더우(한국명 ‘오!감자’)’의 경우 지난해 중국에서만 매출 2170억원을 달성했다. 국내에 없는 토마토, 스테이크 등 중국인이 좋아할 만한 다양한 맛을 내놓은 전략이 먹혔다는 평가다. 효율적인 유통망 구축을 위해 1700개 이상 경소상(중간판매상)과 거래하며 영업망을 다졌다. 유통업계 관계자는 “다수 중국 소비자는 오리온이 한국 기업인지도 모를 정도로 철저한 현지화 마케팅 전략을 펼친 것이 주효했다”고 평가했다.

화장품 제조업자개발생산(ODM) 업체 코스맥스도 중국 시장에 안착한 기업으로 손꼽힌다. 2004년 국내 화장품 ODM 업체 최초로 중국 시장에 진출했다. 중국 내 현지 R&I(Research&Innovation)센터를 운영하며 중국 현지 고객사와 소비자의 피부, 취향에 맞는 제품을 개발하는 등 현지화 전략을 펼쳤다. 특히 중국 온라인 화장품 시장이 커지는 것을 눈여겨보고 제품 의뢰부터 출시까지 소요되는 기간을 2~3개월까지 단축해 소비자 수요에 적극 대응했다.

코로나 팬데믹 이후 소비 시장이 위축되자 글로벌 기업이 줄줄이 중국을 떠나고 아모레퍼시픽, LG생활건강 등 대형 화장품 업체들도 고전했지만 코스맥스는 오히려 투자를 늘렸다. 지난해 중국 화장품 업체 이센그룹과 조인트벤처(JV)를 설립해 단일 공장으로는 아시아 최대 규모 화장품 공장 가동을 시작했다. 코스맥스는 생산과 품질 연구를, 이센은 판매와 영업·마케팅·재무를 맡았다.

코스맥스가 중국 내 1000여개 고객사와 만드는 품목은 선케어, 클렌징, 쿠션파운데이션을 비롯해 7000여종에 달한다. 덕분에 진출 첫해인 2004년 100억원에도 못 미쳤던 중국 시장 매출은 2014년 1295억원으로 1000억원을 돌파했다. 2021년에는 6600억원으로 치솟았고 향후 1조원까지 늘리겠다는 목표다.

[김경민 기자 kim.kyungmin@mk.co.kr]

[본 기사는 매경이코노미 제2283호 (2024.11.06~2024.11.12일자) 기사입니다]

김경민 매경이코노미 기자(kmkim@mk.co.kr)

.png)

.png)